בעולם ההשקעות והעסקים בארצות הברית, יש טפסים רבים שמשקיעים ויזמים צריכים להכיר. אחד החשובים ביותר, במיוחד עבור אלו המעורבים בשותפויות או ב-S-Corporations, הוא טופס K-1. טופס זה, שנראה לעיתים מורכב ומבלבל, הוא למעשה כלי חיוני להבנת חלקכם בהכנסות, הוצאות, רווחים והפסדים של העסק שלכם, בין אם מדובר בשותפות אמריקאית ובין אם מדובר בחברה מסוג S-Corp. במאמר זה, נצלול לעומק טופס K-1, נבין את משמעותו דרך דוגמאות מוחשיות, נלמד כיצד ממלאים אותו בצורה חכמה ונראה כיצד תכנון מס חכם יכול לחסוך לכם אלפי דולרים.

מהו טופס K-1?

טופס K-1 הוא מסמך מס פנימי שמונפק על ידי שותפויות, S-Corporations, וחלק מהנאמנויות בארצות הברית. מטרתו העיקרית היא לדווח לכל שותף או בעל מניות על חלקו היחסי בפעילות הפיננסית של הישות. בניגוד לחברות C-Corporations שמשלמות מס חברות, ישויות אלו נחשבות כישויות "שקופות" לצרכי מס ולכן חישוב המס מתבצע ברמת הבעלים או השותפים על בסיס המידע המופק בטופס ה K-1.

למה טופס K-1 כל כך חשוב?

- שקיפות פיננסית: טופס K-1 מספק תמונה מפורטת של ביצועי העסק לצרכי מס.

- מיסוי אישי: ההכנסות והניכויים מטופס K-1 צריכים להשתקף בדוח המס האישי שלכם.

- תכנון מס: הבנת טופס K-1 מאפשרת תכנון מס יעיל ונכון יותר.

- החזר מס: במקרים רבים שותפויות נדרשות לבצע ניכוי מס במקור ברמה הפדראלית או ברמת המדינה, קריאה והבנה נכונה של טופס ה K-1 תסייע לכם לקבל חזרה מס עודף שנוכה עבורכם במקור על ידי השותפות.

מרכיבי טופס K-1: מה כולל הטופס?

טופס K-1 מכיל מידע רב. הנה המרכיבים העיקריים עם דוגמאות:

- הכנסה רגילה (Ordinary Income): חלקכם ברווח או הפסד השוטף של העסק. דוגמה: אם שותפות הניבה רווח של $100,000 ויש לכם 25% בשותפות, טופס K-1 שלכם יציג $25,000 כהכנסה רגילה.

- רווחי הון (Capital Gains): רווחים ממכירת נכסים הוניים, כמו נדל"ן או מניות. דוגמה: אם ה-S-Corp שלכם מכרה בניין משרדים ברווח של $1 מיליון ויש לכם 20% מהמניות, טופס K-1 יציג רווח הון של $200,000.

- דיבידנדים וריבית: הכנסות מהשקעות של השותפות או ה-S-Corp.

- הוצאות ניתנות לניכוי: חלקכם בהוצאות העסקיות שמפחיתות את ההכנסה החייבת. דוגמה: אם השותפות שילמה $50,000 בשכירות משרדים וחלקכם 50%, תוכלו לנכות $25,000 בדוח האישי.

- זיכויי מס (Tax Credits): זיכויים שיכולים להפחית ישירות את חבות המס שלכם. דוגמה: אם ה-S-Corp השקיעה במחקר ופיתוח וקיבלה זיכוי של $30,000, ויש לכם 30% מהמניות, תוכלו לתבוע זיכוי של $9,000.

- ניכוי מס במקור (Tax Withholding): מס שנוכה במקור על ידי השותפות הינו סוג של מקדמת מס ששילמה השותפות עבורכם, לרוב סכום זה יופיע בטופס ה-8805 שלכם ואותו תוכלו לקבל חזרה (בניכוי חבות המס בפועל) לאחר הגשת דוח המס הפדראלי שלכם.

איך ממלאים טופס K-1

הטופס טכני ביקרו ומיועד עבור רואה החשבון האמריקאי האחראי על ההגשה, אך עם זאת יש בו מספר נתונים חשובים שמומלץ לשים אליהם לב בכדי להבטיח שהדיווח השנתי אכן משקף את מה שקרה במהלך השנה:

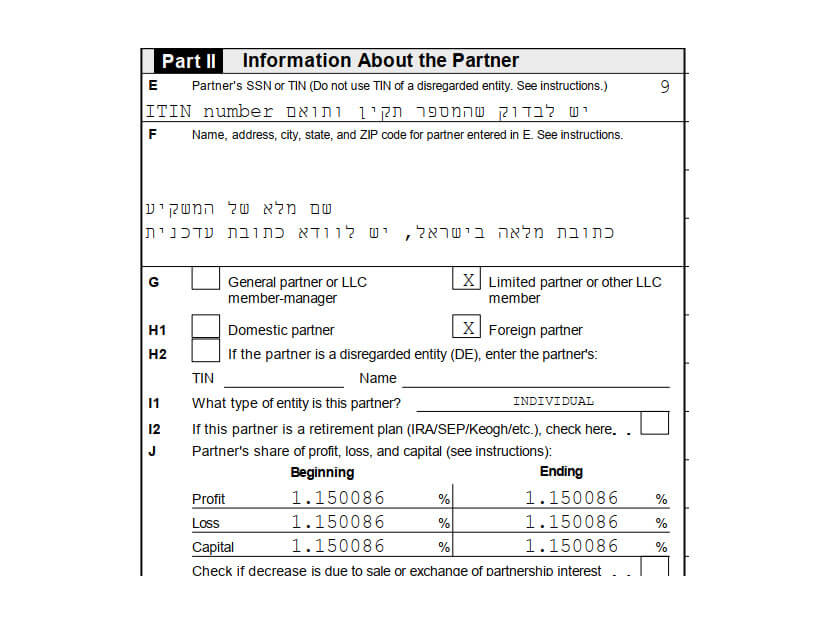

חלק ראשון – פרטים אישיים

- תיבה E – יש לוודא ששמכם ומספר ה-ITIN שלכם מופיע ומאוית באופן נכון, בדיוק לפי המכתב מה-IRS, אם טרם הונפק לכם מספר ITIN יש לוודא שהשם מאוית לפי הרישום בדרכון.

- תיבה F – יש לוודא כי כתובת המגורים שלכם תקינה ונכונה.

- תיבה J – יש לוודא כי האחוזים המופיעים בדוח הינם בהתאם לאחוזים בהסכם ההשקעה.

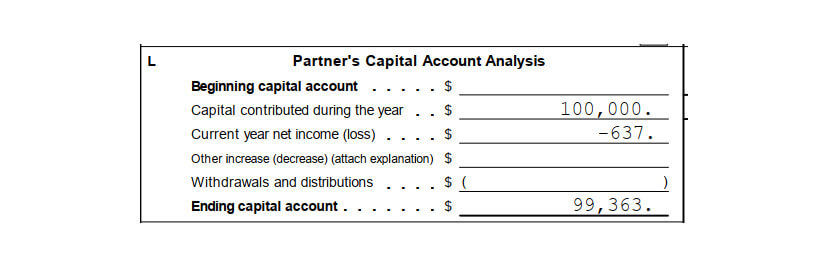

חלק שני – חשבון ההון של השותף

- חשבון ההון של השותף מציג את שווי ההשקעה במונחי מס בהתחשב בתוצאות הפעילות השוטפת ובחלוקות הכספים שבוצעו לאורך הזמן מהשותפות.

- ככל שלא מדובר בשנת הפעילות הראשונה של השותפות מומלץ לוודא כי יתרת הפתיחה תואמת ליתרת הסגירה המופיעה בטופס ה-K-1 של שנה קודמת.

- כאן יופיע סכום ההשקעה שהועבר במהלך השנה, יש לוודא כי תואם ומייצג את ההשקעה.

- כאן יופיע השינוי לפי ההכנסה/הפסד מפעילות השותפות (לא תמיד תואם למה שיהיה בדוח כי לפעמים קיימים אלמנטים שלא מוכרים לצרכי מס).

- כאן יופיע סכום הכסף שקיבלתם מהשותפות במהלך השנה, בדר"כ אמור להיות תואם לשורה 19 בטופס ה-1-K.

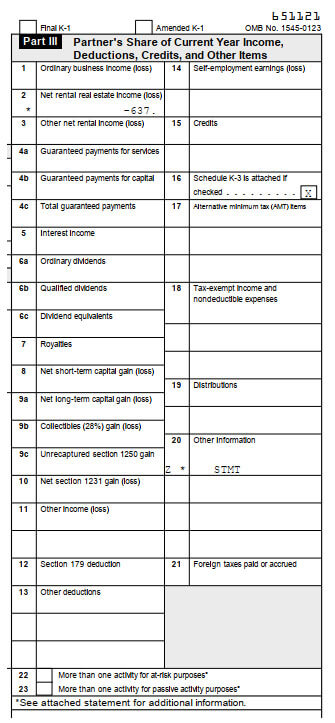

חלק שלישי – תוצאות הפעילות

תוצאות הפעילות לצרכי מס מוצגות בחלקו הימני של הטופס, ומפורטות לפי סוג הכנסה (שכ"ד/רווח הון וכדומה). כתוצאה משינויים והוצאות שאינן מוכרות לצרכי מס או הוצאות שכן מוכרות לצרכי מס אבל אינן מהוות הוצאה תזרימית ייתכנו הפרשים מסוימים בדוחות ועל אף שהפעילות איתנה יוצג הפסד לצרכי מס.

להלן מספר שדות בטופס שמומלץ להכיר:

- תיבה 1 – כאן יוצג בדר"כ הפסד המתייחסת לפעילות שוטפת של השותפות (כמו למשל הוצאות כלליות וכדומה).

- תיבה 2 – תציג את הרווח או ההפסד מפעילות הקשורה להפקת הכנסות משכ"ד (חייבות בשיעור מס שולי, החל מ 10%).

- תיבה 10 – תציג את הרווח או ההפסד המיוחס למכירת נכסים שהייתה במהלך השנה (חייב בשיעור מס הוני בארה"ב, לרב בין 0% ל 15% תלוי בהכנסה השנתית).

- תיבה 9C – תציג את חלק הפחת שנדרש בעבר בגין הנכסים שנמכרו (חייב בשיעור מס גבוה משיעור מס הוני).

- תיבה 19 – תציג את סכומי חלוקות הכספים שהמשקיע קיבל מהשותפות במהלך השנה (צריכה להיות תואמת לפירוט בחשבון ההון של השותף משקף קודם).

טופס K-1 לפי סוג הישות: הבדלים חשובים

שותפויות (Partnerships)

- סוג הטופס: K-1 (Form 1065)

- מאפיינים: גמישות בחלוקת רווחים והפסדים לפי הסכם השותפות.

- דגש מיוחד: חלוקת הכנסות פאסיביות או אקטיביות משפיעה על המיסוי.

- דוגמה: אם אתם שותף מוגבל בשותפות נדל"ן, הכנסה מהשכרה תיחשב פאסיבית ולא תחויב במס עצמאי (Self Employment Tax) – רלוונטי לאזרח אמריקאי/תושב מס אמריקאי.

S Corporations

- סוג הטופס: K-1 (Form 1120S)

- מאפיינים: חלוקה לרוב לפי אחוזי הבעלות במניות.

- יתרון: בעלי מניות פעילים יכולים לחסוך במס עצמאי דרך משכורות.

- דוגמה: אם ה-S-Corp שלכם מרוויחה $200,000 ואתם מושכים $100,000 כמשכורת, רק המשכורת תחויב במס עצמאי, חוסכת לכם כ-$7,650.

- שותף בחברה מסוג S-CORP יכול להיות אזרח אמריקאי בלבד.

השפעת טופס K-1 על המיסוי האישי

טופס K-1 משפיע ישירות על טופס 1040, הדוח השנתי למס הכנסה אישי בארה"ב:

- Schedule E: רוב הנתונים מטופס K-1 מדווחים כאן.

- מס עצמאי (Self-Employment Tax): בשותפויות, הכנסה אקטיבית חייבת במס זה.

- AMT (Alternative Minimum Tax): נתונים מסוימים בטופס K-1 עלולים להשפיע על AMT.

אתגרים ייחודיים למשקיעים ישראלים

עבור משקיעים ישראלים, טופס K-1 מציב כמה אתגרים ייחודיים:

- כפל מס: הבנה של אמנת המס ישראל-ארה"ב חיונית למניעת כפל מס. דוגמה: אם שילמתם מס של $10,000 בארה"ב על הכנסה מטופס K-1, תוכלו לקבל זיכוי של עד $10,000 במס הישראלי.

- דיווח לרשויות בישראל: יש לדווח גם למס הכנסה בישראל, תוך הבנת הזיכויים המגיעים.

תכנון מס חכם עם טופס K-1

בחירת מבנה משפטי

- אסטרטגיה: LLC עם סיווג S-Corp יכול לחסוך במס עצמאי לאזרח אמריקאי.

- דוגמה: אם ה-LLC שלכם מרוויח $150,000, תשלמו מס עצמאי על הכל. כ-S-Corp, תוכלו למשוך $80,000 כמשכורת ולחסוך כ-$10,710 במס עצמאי.

תזמון הכנסות והוצאות

- אסטרטגיה: דחיית הכנסות והקדמת הוצאות יכולות להפחית מיסים.

- דוגמה: אם צפויה לשותפות הכנסה גבוהה ב-2024, רכישת ציוד ב-2023 במקום ב-2024 תגדיל את הניכויים כשהם יותר נחוצים.

השקעה בפנסיה

- אסטרטגיה: הפקדות ל-SEP IRA או Solo 401(k) מפחיתות הכנסה חייבת.

- דוגמה: אם הטופס K-1 שלכם מראה הכנסה של $100,000, הפקדה של $25,000 ל-SEP IRA יכולה לחסוך לכם כ-$9,250 במיסים (בהנחת שיעור מס שולי של 37%).

ניצול הפסדים

- אסטרטגיה: הפסדים מטופס K-1 יכולים לקזז הכנסות אחרות.

- דוגמה: אם טופס K-1 מראה הפסד של $50,000 מהשקעת נדל"ן, תוכלו להשתמש בו לקיזוז הכנסות ממקורות אחרים, חוסכים מס על $50,000.

תכנון בינלאומי

- אסטרטגיה: ניצול אמנות מס לצמצום כפל מס.

- דוגמה: השקעה דרך חברה ישראלית בארה"ב יכולה לנצל את אמנת המס להפחתת המס על דיבידנדים מ-30% ל-12.5%.

פנו למומחים של משרד ביטס

במשרד ביטס, אנו לא רק מבינים את טופס K-1; אנחנו מומחים בשימוש בו ככלי לתכנון מס מתקדם. מניתוח הכנסות והוצאות ועד לתכנון אסטרטגיות מיסוי בינלאומיות, הצוות שלנו מלווה אתכם בכל שלב. אל תתנו לטופס K-1 להכתיב את גורלכם הפיננסי. צרו קשר עם משרד ביטס היום והפכו את אתגר המיסוי להזדמנות לגדילה והצלחה בשוק האמריקאי. עם הניסיון והידע שלנו, נוכל לא רק למלא את הטפסים, אלא גם לבנות אסטרטגיה שתמקסם את רווחיכם ותמזער את חבויות המס שלכם. השקעה בייעוץ מקצועי היום יכולה לחסוך לכם הרבה כסף וכאבי ראש מחר.